O grande debate sobre a oferta de trigo

Uma pergunta que tenho ouvido com frequência nas últimas duas semanas é “Em quanto tempo o mundo ficará sem trigo?” Sinceramente, não ouvi uma boa resposta para esta, mas existem algumas métricas que podem fornecer melhores insights do relatório World Agricultural Supply and Demand Estimates (WASDE) de quarta-feira de março de 2022 do USDA sobre essa curiosidade.

A medição das taxas de uso diário em relação aos estoques finais fornece uma métrica de quantos dias os excedentes dos estoques de safras antigas durarão até a nova campanha de comercialização. Essa métrica, comumente conhecida como transporte, atribui um valor de tempo às estimativas da rapidez com que os suprimentos atuais durarão nos níveis de consumo atuais.

Em escala global, a oferta mundial agregada de trigo atualmente está em apenas cerca de 104 dias de transporte. Isso significa que os estoques de trigo 2021/22 continuarão sendo usados por 104 dias após o início da nova campanha de comercialização, quando a colheita normalmente começa no Hemisfério Norte.

São pouco mais de três meses de suprimentos de trigo disponíveis quando a campanha de comercialização de 2021/22 termina neste verão. A última vez que atingiu níveis igualmente baixos foi em 2015/16 (102 dias). Os EUA normalmente carregam níveis de oferta de trigo mais confortáveis, com o prazo atual chegando a 123 dias. Sua baixa anterior foi marcada na campanha 2013/14 em 88 dias.

Se o conceito de execução pode ser comparado à gestão financeira, a execução é semelhante à capacidade de reembolso. É essencialmente um indicador da liquidez dos suprimentos de grãos disponíveis e da rapidez com que os produtos crus podem ser usados para consumo humano ou de gado.

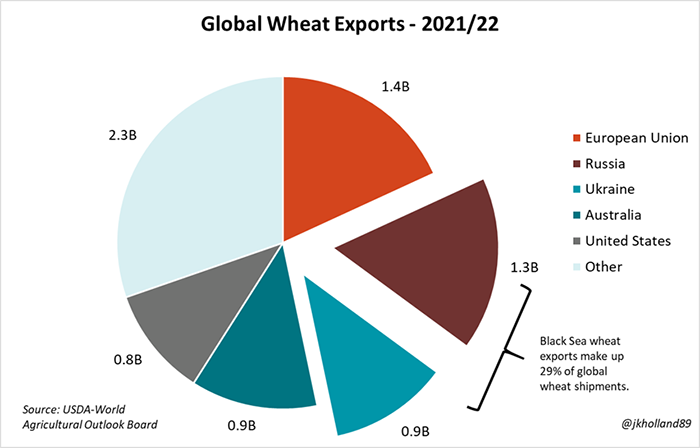

Certamente, os países que dependem fortemente das importações de trigo do Mar Negro – especificamente os da África e do Oriente Médio – provavelmente serão os primeiros a sentir a pior dor dos altos preços do trigo e da potencial escassez.

Na terça-feira, vimos algumas das ramificações dessa dor, já que a Tunísia e a Coreia do Sul, país do norte da África, rejeitaram todas as ofertas em licitações internacionais separadas por causa dos preços altos. O relatório WASDE de quarta-feira descobriu que o USDA reduziu quase 56 milhões de bushels (2,4%) dos volumes de importação da Turquia, Egito, União Europeia, Afeganistão, Argélia, Quênia, Paquistão, Tanzânia e Iêmen por causa do fechamento e dos combates dos portos do Mar Negro.

Uma pergunta que tenho ouvido com frequência nas últimas duas semanas é “Em quanto tempo o mundo ficará sem trigo?” Sinceramente, não ouvi uma boa resposta para esta, mas existem algumas métricas que podem fornecer melhores insights do relatório World Agricultural Supply and Demand Estimates (WASDE) de quarta-feira de março de 2022 do USDA sobre essa curiosidade.

A medição das taxas de uso diário em relação aos estoques finais fornece uma métrica de quantos dias os excedentes dos estoques de safras antigas durarão até a nova campanha de comercialização. Essa métrica, comumente conhecida como transporte, atribui um valor de tempo às estimativas da rapidez com que os suprimentos atuais durarão nos níveis de consumo atuais.

Em escala global, a oferta mundial agregada de trigo atualmente está em apenas cerca de 104 dias de transporte. Isso significa que os estoques de trigo 2021/22 continuarão sendo usados por 104 dias após o início da nova campanha de comercialização, quando a colheita normalmente começa no Hemisfério Norte.

São pouco mais de três meses de suprimentos de trigo disponíveis quando a campanha de comercialização de 2021/22 termina neste verão. A última vez que atingiu níveis igualmente baixos foi em 2015/16 (102 dias). Os EUA normalmente carregam níveis de oferta de trigo mais confortáveis, com o prazo atual chegando a 123 dias. Sua baixa anterior foi marcada na campanha 2013/14 em 88 dias.

Se o conceito de execução pode ser comparado à gestão financeira, a execução é semelhante à capacidade de reembolso. É essencialmente um indicador da liquidez dos suprimentos de grãos disponíveis e da rapidez com que os produtos crus podem ser usados para consumo humano ou de gado.

Certamente, os países que dependem fortemente das importações de trigo do Mar Negro – especificamente os da África e do Oriente Médio – provavelmente serão os primeiros a sentir a pior dor dos altos preços do trigo e da potencial escassez.

Na terça-feira, vimos algumas das ramificações dessa dor, já que a Tunísia e a Coreia do Sul, país do norte da África, rejeitaram todas as ofertas em licitações internacionais separadas por causa dos preços altos. O relatório WASDE de quarta-feira descobriu que o USDA reduziu quase 56 milhões de bushels (2,4%) dos volumes de importação da Turquia, Egito, União Europeia, Afeganistão, Argélia, Quênia, Paquistão, Tanzânia e Iêmen por causa do fechamento e dos combates dos portos do Mar Negro.

Enquanto os países do noroeste da África continuam lutando contra uma seca severa, seus vizinhos do leste (Argélia e Tunísia) desfrutaram de chuvas oportunas na semana passada que podem ajudar a melhorar as perspectivas de rendimento. A chuva e a neve generalizada em todo o Oriente Médio na semana passada mantiveram os níveis de umidade do solo preferíveis para as condições de grãos de inverno.

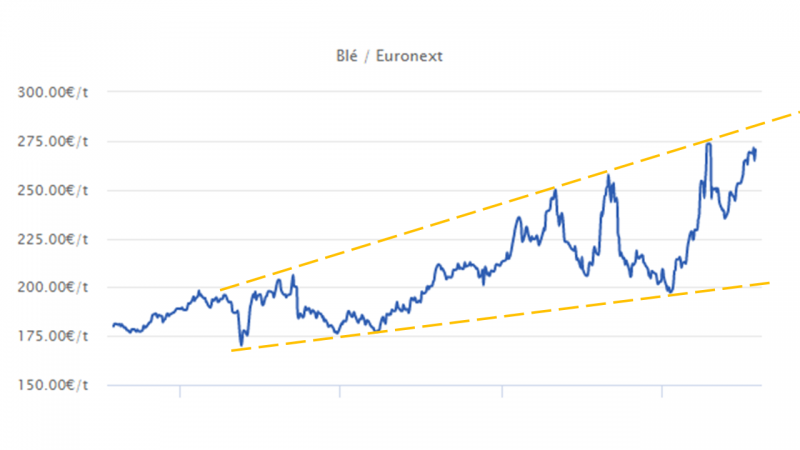

A oferta global de trigo está mais apertada nos últimos três anos. Nesse período, as taxas de consumo também aumentaram 7,5%. A relação estoque-uso global de trigo caiu 3,1% nesse período, para uma leitura atual de 28,4%.

Os altos preços das commodities provavelmente impedirão o interesse do comprador e poderão desencadear a fome em países que dependem de importações de trigo de alto preço, especialmente após as estimativas de colheita para a safra 2022/23 do Hemisfério Norte serem coletadas.

À medida que os custos de produção e de insumos permanecem elevados, os preços dos alimentos também continuarão sendo negociados com ágio. A FAO da ONU alertou durante a noite que os preços globais de alimentos e rações provavelmente aumentarão 20% no próximo ano devido ao aumento dos custos de insumos e originação, provocando fome em potencial.

“Preocupantemente, a lacuna de oferta global resultante pode aumentar os preços internacionais de alimentos e rações em 8 a 22% acima de seus níveis já elevados”, disse a FAO, observando que o volume global de pessoas desnutridas pode aumentar em impressionantes 8 milhões a 13 milhões. pessoas em 2022/23.

Isso significa que esses principais compradores não ficarão desesperados por suprimentos de trigo no curto prazo, como estão as previsões atualmente. A oferta global de trigo continuará a saciar o desejo mundial pelo grão, mas o atual ambiente de preços provavelmente desacelerará algumas dessas compras daqui para frente.

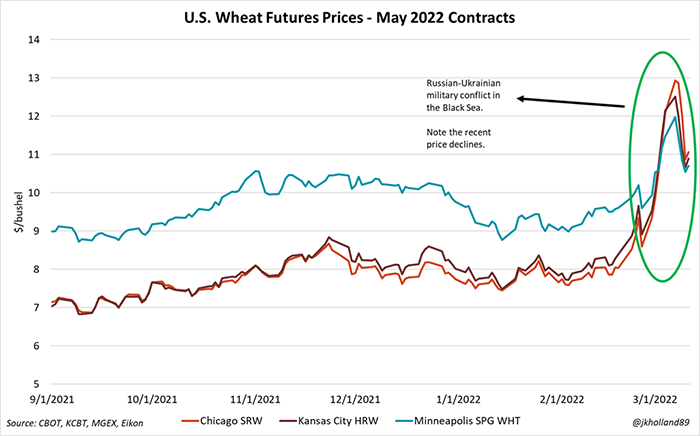

Mercados de refrigeração?

O pânico está recuando dos mercados de trigo, como evidenciado pela rápida liquidação desta semana no mercado de trigo dos EUA após o aumento sem precedentes da semana passada. O complexo de trigo está a caminho de seu maior declínio semanal em 8 anos, à medida que os fluxos comerciais globais se realinham e os compradores especulativos transferem seu capital de investimento para os mercados de ações.

“A principal ação no mercado (de trigo) continua sendo a rápida erosão do prêmio nos EUA”, disse Tobin Gorey, diretor de estratégia agrícola do Commonwealth Bank of Australia, à Reuters durante a noite.

“A disputa pelo trigo pronto claramente passou. E o mercado dos EUA está um pouco desapontado porque mais vendas de exportação não foram relatadas.”

Embora o relatório semanal de exportação de ontem tenha mostrado perspectivas otimistas para as exportações de milho e soja dos EUA, o mesmo não ocorreu para o trigo. Mesmo com a oferta excedente de trigo disponível para exportação, os altos preços e custos de frete provavelmente não tornarão o trigo americano uma alternativa atraente para os compradores do Mar Negro.

A temporada 2022/23 pode ser mais complicada se a Ucrânia não puder semear nesta primavera e os mercados russos permanecerem inacessíveis aos compradores globais. Mas este não é um mercado estático e os fluxos comerciais já estão se realinhando para satisfazer a demanda.

A Índia e a Austrália viram aumentos na demanda por seu trigo nas últimas semanas. A Índia já comprou fertilizantes baratos da Bielorrússia, uma vez que as sanções ocidentais restringiram o interesse internacional. A China está investindo na produção doméstica de grãos e oleaginosas – e provavelmente mantendo opções abertas para suprimentos russos baratos às custas (ou lucro potencial) de negociar fora do dólar americano.

E os preços altos inevitavelmente tirarão os compradores do mercado, como vimos com os leilões de trigo da Tunísia e da Coreia do Sul no início desta semana, enquanto os preços permaneceram próximos aos máximos de 14 anos. A destruição da demanda não deve ser descartada, pois os compradores globais aumentam sua busca mundial por alimentos e alternativas de ração baratas.

Isso já está acontecendo para o uso do trigo para alimentação. O WASDE de março de 2022 apresentou quatro meses consecutivos de redução nas taxas de uso de trigo para consumo humano, pois os preços subiram no final do ano passado. Desde novembro de 2021, o USDA cortou 136,7 milhões de bushels do consumo global de trigo para alimentos, que continua sendo um recorde de 22,97 bilhões de bushels, à medida que os preços globais dos alimentos disparam.

Estratégias de marketing daqui para frente

Então, talvez perguntando: “Quando o mundo vai ficar sem trigo?” não é a pergunta mais emocionalmente inteligente que deveríamos fazer como gerentes de risco.

“É importante apontar como uma economia de atenção orientada por clickbait pode tornar essa situação ainda pior. Se você pegar uma situação caótica e adicionar mais caos, ela tende a gerar atenção”, escrevem os economistas agrícolas Brent Gloy e David Widmar em um memorando recente para a Rede de Previsão Premium da Agricultural Economics Insights .

A estratégia mais imediata que os produtores de trigo podem adotar é ajustar e analisar continuamente as perspectivas financeiras da fazenda para garantir que sua operação tenha a flexibilidade necessária para se ajustar a esses mercados em rápida mudança.

Não é um mau momento para fixar preços altos usando contratos de futuros e opções. Bloquear os fluxos de receita ajudará a compensar os altos custos de produção de 2022 e pode eliminar algum risco de preço. O USDA observou no relatório WASDE de quarta-feira que grande parte da safra de trigo 2021/22 dos EUA já havia sido vendida, então pode ser hora de ser agressivo com as vendas futuras de 2022/23 e até 2023/24.

Do ponto de vista operacional, os produtores de trigo, especialmente em áreas afetadas pela seca, podem precisar se preparar para opções futuras para complementar a receita, como vender volumosos hidrovias em mercados de gado locais para garantir fluxos de caixa.

À medida que os preços dos fertilizantes continuam mais altos, os produtores precisarão planejar as compras e aquisições de insumos de forma mais estratégica para garantir disponibilidade e preços ideais. Não é cedo demais para começar a planejar as necessidades de fertilidade do solo para 2023. Os agricultores podem precisar procurar métodos alternativos de fertilização para suportar o atual ambiente de alto custo.

A oferta global de trigo provavelmente permanecerá adequada por enquanto. Mas, à medida que as dúvidas começam a surgir sobre as perspectivas para a safra de 2022, os custos dos insumos aumentam e os fluxos comerciais redirecionados incorrem em contas de frete mais altas, espere mais volatilidade do mercado até maio, que marca o final do ano comercial de 2021/22.