Tudo sobre OURO para Investidores

Autor: Jonatas M. D. C.

Aprenda tudo sobre OURO, quem são os compradores, consumidores, custos, tipo de investimento, o que o mercado está fazendo, quais são as projeções e muito mais.

Compra de ouro para joias vs. investimento, barras, moedas, quem está comprando ouro?

Pessoas compram ouro na celebração do casamento, talhando seus nomes nas alianças.

Empresas compra ouro em fios finos para ligação dos chips do PC e do telefone.

Outras, compram ouro cunhado em moedas, esse pode ser os colecionadores.

Nos investimentos, a compra de outro pode ser considerada uma reserva “emergência”, proteção patrimonial ou especulação na variação do preço.

O ouro é um investimento seguro na concepção de muitos investidores e uma maneira econômica de obter a matéria-prima para joalheiros, empresas de tecnologia, balas e praticamente todas as outras fábricas que usam ouro, ou seja, um enorme mercado industrial que consome ouro.

Quem decide o preço?

Atualmente, ninguém possui poder de decidir o preço do ouro, mercado global que influencia o preço do ouro é gigante e incontrolável.

O volume de outro é muito grande, por exemplo; o comércio no atacado de grandes barras de 400 onças em Londres e Zurique atingindo uma média de 283 bilhões de dólares por semana, a B3 movimenta aproximadamente 35 bilhões de dólares por semana no mercado de ações.

Portanto, a compra ou venda pessoal de, digamos, R$ 5.000,00 ou R$ 50.000,00 ou mesmo R$ 5 milhões em barras de ouro, não surte efeitos no ouro.

Mas somados aos milhões de outras decisões de compra e venda a cada dia, isso sim tem efeito no preço do ouro, certo?

Sim, mas depende do que você está comprando e qual o motivo que está levando você a comprar o ouro!

As joias respondem por metade da demanda global de ouro.

Nos últimos 10 anos, joias representaram 50,3% das compras visíveis para ser mais preciso. Isso está de acordo com os inestimáveis dados trimestrais coletados, analisados e publicados pelo World Gold Council da indústria de mineração.

A compra de ouro como joalheria representou 6 vezes mais do que o uso de tecnologia e obturações dentárias combinadas.

No entanto, apesar de seu papel exagerado no mercado global de ouro, a demanda por joias não aumenta ou diminui os preços.

Muito pelo contrário, na verdade, a demanda por pulseiras, colares e anéis de ouro tende a diminuir quando os preços do ouro disparam.

Você pode ver isso no gráfico acima.

China e Índia dominam as joias de ouro em todo o mundo. Entre 2011 e 2020, as famílias nas 2 nações mais populosas compraram mais de um terço de todo o ouro novo descoberto por garimpeiros em todo o mundo.

Essa demanda massiva aumenta com os 2 festivais principais de Diwali (feliz Diwali na semana passada, a propósito) e, em seguida, o Ano Novo Chinês.

A terça-feira, 1º de fevereiro de 2022, dará início ao Ano do Tigre. É certo que marcará o evento de compra de ouro mais pesado no calendário do mercado de ouro.

Mas é muito improvável que haja um impacto material no preço do ouro, nem em sua direção subjacente.

Verificando os dados trimestrais do World Gold Council, descobrimos que o peso da demanda por joias da China e da Índia aumentou ou caiu junto com o preço global do ouro em menos de 40% do tempo desde o início de 2011.

No jargão dos analistas financeiros, mostra uma correlação negativa com os preços do ouro em dólar.

Os maiores consumidores de joias do mundo tendem a reagir aos preços, comprando mais quando os preços caem e diminuindo quando o preço do ouro sobe.

Moedas e Pequenas Barras de Ouro

A Casa da Moeda dos EUA e seu concorrente, a Casa da Moeda de Perth, na Austrália, podem não ser os maiores fabricantes de moedas ou barras pequenas.

Os dois produzem as moedas mais vendidas, lideradas pelos EUA.

As casas produzem dados de vendas mensais, permitindo acompanhar como essas vendas aumentam ou diminuem quando os preços sobem ou diminuem.

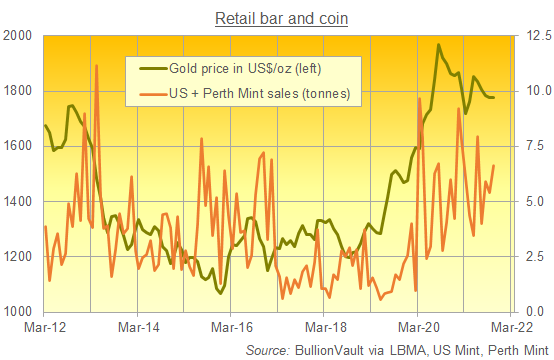

E, como mostra o segundo gráfico de hoje, a demanda de barras e moedas no varejo tende, como as joias, a se mover inversamente aos preços.

Sim, existem exceções a esta regra.

A baixa do mercado em baixa do ouro no Natal de 2015, por exemplo, encontrou compradores de moedas e pequenas barras tão mal-humorados com o metal quanto o preço sugeria.

Evitando comprar ouro, pois os preços subiram em 2019 e 2020, mas se acumularam enquanto a crise da Covid de março do ano passado impulsionava o ouro para seus atuais máximos de 2.000,00 dólares por onça.

No geral, porém, o padrão básico é claro.

As vendas de barras e moedas no varejo mostram uma correlação negativa com os preços do ouro.

Banco Central e o impacto no preço

E quanto à compra do banco central? Isso mostra uma conexão fortemente positiva com os preços?

Não, não nos dados. Os bancos centrais são de fato mais contrários do que os compradores de moedas ou consumidores de joias

Isso deixa o investimento privado. Mais especificamente, as decisões de big money de grandes barras e também no mercado de derivativos, onde os negociantes apostam em preços subindo ou descendo.

Faz sentido que, sozinho entre as inúmeras fontes de demanda de ouro em todo o mundo, os administradores de dinheiro devam comprar mais quando os preços subirem e vendê-lo quando o ouro cair.

Afinal, perseguir a tendência é o que os investidores profissionais são pagos para fazer.

E em ouro, eles fazem isso repetidamente, como mostra nosso quarto gráfico.

O gráfico não é perfeito, porque esses números não existem na forma como as apostas de opções e futuros de ouro da Comex ou as participações em ETF negociadas no mercado de ações são rastreadas.

Mas, nos mostram uma grande, senão dominante, pedaço de investimento privado total e especulação em ouro. E a correlação é francamente surpreendente.

O interesse especulativo e de investimento em ouro mudou absolutamente em sincronia com os preços.

Nos últimos 15 anos, esse número na verdade ultrapassa 79,7%.

No final de 2021, o aumento da inflação no custo de vida levou os bancos centrais a conversarem sobre o aperto de sua política monetária.

Liderando o pacote, o Federal Reserve dos EUA finalmente começou a reduzir a quantidade de novo dinheiro que cria e gasta na compra de títulos do governo a cada mês.

A última vez que essa redução ocorreu após o fim de uma crise econômica dramática, os preços do ouro despencaram.

A primavera de 2013 viu o metal afundar 25% em 3 meses. Alguns de nós ainda acordamos suando frio às vezes, tremendo com o choque 8 anos depois.

Antes do anúncio do Fed na última quarta-feira, no entanto, os investidores tinham 4 meses para sair do ouro antes da redução”, como observou a análise do grupo de refino suíço MKS Pamp.

Para encurtar a história, 2020 sempre foi um ato difícil de seguir para os fluxos de investimento em ouro e, portanto, os preços.

No ano passado, os fluxos de investimento consumiram uma proporção recorde da demanda total de ouro.

Mas, embora repetir ou exceder esses fluxos fosse mais improvável em 2021 do que uma conferência sobre mudança climática realmente fazendo a diferença, os compradores do ano passado não correram para as saídas.

Pelo contrário, a vasta maioria se manteve firme, mesmo quando os bancos centrais, começaram a aumentar as taxas de juros.

“Com a projeção de curto prazo e a ameaça de redução do Fed por trás disso, o ouro se torna ‘livre novamente’ para precificar mais dos fatores de longo prazo”, diz MKS.

Seja o que for que o futuro possa trazer, os preços do ouro permanecem muito altos para os padrões históricos.

Em média, nos últimos 12 meses, de fato, o ouro custou 1.808 dólares a onça.

Apenas um pouco abaixo do recorde de 1.849 dólares alcançado na média de 12 meses em junho deste ano.

Isso poderia representar um risco de declínio acentuado.

Os consumidores de joias e compradores de moedas podem finalmente ir às compras novamente após as medidas de restrições e confinamentos contra a Covid.

Até agora, eles estão se mostrando extremamente felizes, mesmo pagamento por um preço premium estabelecido pelo sólido posicionamento de gestores de investimento e traders.

Este gráfico vem do analista líder do mercado de ouro, Rhona O’Connell, agora na corretora financeira e de commodities StoneX .

Ele mostra a demanda mundial por joias de ouro, moedas e pequenas barras por peso e, mais importante, por valor.

“Investigar os números [divulgados pelo World Gold Council no mês passado] mostra que a demanda reprimida está, como deveríamos esperar, sendo liberada em áreas onde o vírus está diminuindo.”

Em termos de tonelagem, a recuperação é sólida, senão espetacular. Porque depois de cair para 891 toneladas nos primeiros 9 meses de 2020, a demanda por joias até agora em 2021 aumentou para 1.323 toneladas.

“Mas [embora] ainda tenhamos algum caminho a percorrer” na demanda de joias por peso, Rhona explica, “o gasto nocional, puramente em termos do valor do ouro contido em joias e moedas-mais-barras, disparou nos primeiros nove meses deste ano.

“Com 126 bilhões de dólares, isso é 35% maior do que a média dos primeiros nove meses de 2016-2019.”

Nada é certo, claro. (É por isso que investimos em metais preciosos em primeiro lugar, como uma proteção contra o que o futuro pode trazer para a economia e os mercados financeiros.)

Mas enquanto o Fed dos EUA começou a conter seu estímulo pandêmico, o investimento em ouro permaneceu sólido, além de que e a demanda do consumidor do ouro aceitou os preços mais altos de hoje.

Mas se fosse, e se os gerentes de investimento de repente corressem para a porta, o piso abaixo dos preços da demanda do consumidor parece realmente muito sólido.

Adrian Ash é diretor de pesquisa da BullionVault, o mercado físico líder mundial de ouro, prata e platina para investidores privados online. Anteriormente chefe do editorial da principal editora de consultoria de investimento privado de Londres, ele foi correspondente da City para o The Daily Reckoning de 2003 a 2008 e agora pesquisa e escreve análises diárias de metais preciosos e dos mercados financeiros mais amplos por mais de 20 anos.

Ouro em alta quase alcança Máxima

Os preços dos metais preciosos subiram em outubro/2021, à medida que os temores de inflação subiram ao topo dos fatores de risco que os investidores estão observando.

A prata foi o destaque, subindo mais de 10% no mês, enquanto o ouro subiu mais modestamente, 1,5%, embora não tenha conseguido ficar acima de 1.800 dólares por onça troy. Os preços do ouro subiram 1,5% em termos de dólares americanos durante o mês de outubro, embora a prata tenha roubado a cena com uma alta de mais de 10%, encerrando o mês acima de 24 dólares por onça troy.

Uma alta de quase 5% do dólar australiano, que terminou outubro acima de 0,75 dólares, fez com que o preço do ouro em dólar local encerrasse o mês em queda.

Os temores de inflação aumentaram em todo o mercado, com as taxas projetadas se aproximando de 3% ao ano nos Estados Unidos, enquanto as taxas de crescimento econômico diminuíram.

Os mercados de ações permaneceram fortes, com o S&P 500 aumentando quase 7%, encerrando outubro acima de 4.600 pontos.

O Bitcoin foi novamente notícia de primeira página, com preços voltando a subir acima de 60.000 dólares durante o mês, quando o primeiro Bitcoin ETF foi lançado nos Estados Unidos.

Outubro terminou com uma venda espetacular de títulos de vencimento mais curto, com curvas de rendimento achatando em todo o mundo desenvolvido.

Embora o metal precioso tenha sido sustentado por temores de inflação mais alta e rendimentos reais mais baixos, seus ventos contrários, que são muitos, ainda parecem ser os principais impulsionadores.

Esses ventos contrários incluem a força contínua nos mercados de ações, com o S&P 500 subindo.

O foco renovado no Bitcoin (mais sobre isso abaixo), um forte final de mês para o dólar dos EUA, bem como um dos picos mais extremos nos rendimentos de títulos de curto prazo registrados, também foram fatores prováveis por trás do fim mais suave do ouro para o mês.

Sobre o último ponto, foi interessante notar que os rendimentos dos títulos de longo prazo não aumentaram em outubro. Curvas de rendimento achatadas, como estamos vendo agora nos Estados Unidos, muitas vezes significam o início de uma desaceleração na atividade econômica (se não uma recessão total), o que pode impulsionar a demanda porto-seguro por ouro no futuro

Acima de tudo isso, houve uma discussão contínua sobre a redução do preço, com a alta intra-mês do ouro em 22 de outubro, coincidindo com as declarações do presidente da Reserva Federal dos EUA, Jerome Powell, que sugeriu que o Fed em breve começará a reduzir seu ritmo de compras de ativos.

De certa forma, isso é lógico, já que um movimento em direção a uma política monetária mais rígida deveria representar uma queda do ouro, dado que é um ativo não gerador de renda.

No entanto, a história do mercado demonstra claramente que o ouro geralmente prospera durante os períodos em que as taxas de juros estão subindo (as taxas de juros subiram na década de 1970, por exemplo), com uma atualização recente de Jordan Roy-Byrne no Daily Gold destacando que o metal teve um ganho médio de mais de 25% nos últimos quatro ciclos de aumento de taxas nos Estados Unidos.

No mínimo, isso sugere que os touros do ouro não devem temer taxas mais altas, embora possam, na verdade, ser o catalisador para encerrar o último ano de consolidação de preços.

A seguir, damos uma olhada nas questões que preocupam os gestores de investimento hoje, analisamos as estatísticas mais recentes sobre a demanda de ouro e fornecemos uma atualização sobre o aparentemente interminável debate entre ouro e bitcoin.

Com o que o mercado está preocupado agora

Durante a maior parte de 2021, os mercados ‘examinaram’ o aumento da inflação dos preços ao consumidor, vendo-o como um fenômeno amplamente temporário causado por um salto nos preços da energia, bem como por questões da cadeia de abastecimento, visto que a economia global ‘normalizou’ após COVID-19 desligamentos relacionados.

À medida que mais dados chegam, fica cada vez mais claro que os ventos favoráveis para uma inflação mais alta são mais fortes do que o mercado pensava algumas semanas atrás. Os dados mais recentes que apóiam isso incluem os resultados da semana passada da Europa, mostrando taxas de inflação atingindo 4,1% (que estava acima da estimativa de consenso de 3,7%), o nível mais alto em 13 anos.

Dados como este estão levando os mercados a repreciar rapidamente as expectativas de inflação futura, com as taxas de inflação de equilíbrio de cinco anos nos Estados Unidos (uma medida do que os participantes do mercado esperam que a inflação seja nos próximos cinco anos, em média).

O Banco Mundial também expressou preocupação quanto ao potencial de aumento da inflação e, em particular, o impacto que isso terá nos países em desenvolvimento e nos importadores de energia, com as questões de segurança alimentar também em destaque.

Diante desse cenário, não deve ser surpresa que a última Pesquisa com Gestores de Fundos Globais do Bank of America destacou que a inflação era agora considerada o maior ‘risco de cauda’ para os gestores ficarem de olho.

É preocupante que as taxas de inflação mais altas estejam coincidindo com a desaceleração das taxas de crescimento econômico, evidenciadas na semana passada nos Estados Unidos, quando o crescimento do PIB no terceiro trimestre foi de apenas 2% ano a ano. Isso ficou bem abaixo das expectativas do mercado, com economistas consultados pela Dow Jones esperando um aumento de 2,8%.

O mercado imobiliário, que vem crescendo recentemente, bem como as taxas mais lentas de crescimento dos gastos do consumidor, foram os principais responsáveis pelo resultado decepcionante.

Apesar das preocupações com relação a taxas de inflação mais altas e taxas de crescimento mais lentas (com alguns agora alertando que estamos prestes a entrar em um período de estagflação), os gestores de fundos ainda parecem felizes em perseguir ativos de risco.

De fato, uma pesquisa do Bank of America sugeriu que os clientes privados têm mais de 65% de seu dinheiro em ações (contra apenas 56% antes do início do GFC), enquanto as alocações para ações em um nível de portfólio diversificado (cerca de 52% dos ativos totais) permanecem perto recordes históricos, superando inclusive os níveis verificados no final da década de 1990.

Esse período coincidiu com o início de um mercado de ações em baixa significativa e também foi na época em que começou o ciclo de touro do metal precioso que levou o ouro de 3.000 dólares para mais de 1.900 dólares por onça troy.

O que há de mais recente na demanda de ouro

O World Gold Council divulgou seu último relatório de Tendências da Demanda de Ouro, que destacou que havia pouco mais de 830 toneladas de demanda de ouro no terceiro trimestre de 2021, representando um declínio ano a ano de 7%.

Todo o declínio pode ser atribuído ao mercado de ETF ouro. No terceiro trimestre de 2021, houve fluxos de saída de quase 30 toneladas desses produtos, o que contrasta fortemente com o terceiro trimestre de 2020, quando o ouro atingiu o máximo de todos os tempos em dólares americanos, e mais de 270 toneladas de ouro fluíram para os ETFs de ouro.

O mercado de barras e moedas (262 toneladas, + 18%), mercado de joias (443 toneladas, + 33%), mercado de tecnologia (84 toneladas, + 9%), além de compras contínuas de bancos centrais que adicionaram quase 400 toneladas aos seus as participações em 2021 eram todas robustas, demonstrando hoje uma forte procura subjacente no mercado de ouro.

Os dados da Casa da Moeda de Perth também demonstram o apetite contínuo do investidor por metais preciosos, com o total de depósitos de ouro aumentando 4% no acumulado do ano e agora quase 50% nos últimos três anos.

As vendas de produtos cunhados para ouro e prata também estão em mais de 90% (ouro) e 70% (prata) acima de suas médias de longo prazo, enquanto nossas participações de serras de ouro de Perth Mint (ASX: PMGOLD) listadas na ASX atingiram um recorde de alta no final de outubro, tendo aumentado 2% neste ano.

Isso não é de forma alguma um grande aumento, mas é muito melhor do que o mercado global de ETFs de ouro, que viu as participações caírem quase 10% no mesmo período e destaca a resiliência da demanda por ouro entre os investidores australianos.

Se suas contrapartes globais voltarem a aumentar suas posições de ETF de ouro e se os especuladores continuarem a aumentar seu posicionamento comprado no mercado futuro de ouro (subiu 20% em outubro, embora permaneça abaixo dos níveis vistos no início do ano), então isso sem dúvida ajudaria o ouro a sair de sua faixa de negociação recente.

Ouro vs. Bitcoin: o melhor dos inimigos

Apesar do fato de que o Bitcoin é frequentemente comercializado como ouro digital e é visto como roubando participação de mercado do metal precioso, ainda existem muitos motivos para se ater ao ouro como o porto seguro mais confiável.

Isso é algo que destacamos em um white paper de março de 2021 intitulado Gold, Bitcoin and the Elon, que vale a pena compartilhar novamente devido ao lançamento do primeiro Bitcoin ETF nos Estados Unidos.

Também vale a pena ressaltar que, embora muitos na mídia sejam rápidos em proclamar que a geração do milênio está interessada apenas em criptomoedas, eles também estão se voltando para o ouro.

Isso pode ser visto no gráfico abaixo, que destaca a porcentagem do total de investidores que possuem menos de 100 ações da Perth Mint Gold (ASX: PMGOLD).

Ele cresceu de 5% para 17% da base de investidores nos últimos seis anos, com essa participação crescente ocorrendo durante um período em que o próprio registro total cresceu de menos de 2.000 para quase 10.000 investidores.

Mais importante ainda, não há motivos para que ouro e Bitcoin não possam coexistir, com o mercado de ativos investíveis tão grande que ambos têm espaço para crescer nos próximos anos.

Na verdade, de acordo com um artigo de 2020 de Bridgewater intitulado Alguma Perspectiva sobre o Ouro no Novo Paradigma , a participação do ouro no mercado de ativos globais estava perto de 3%, muito abaixo das altas vistas na década de 1940 e no final da década de 1970 (aproximadamente 7%).

Dado que os investidores hoje enfrentam rendimentos reais de baixos a negativos em toda a maior parte do cenário da dívida soberana, e os mercados de ações estão sendo negociados em altas ou quase máximas e com avaliações historicamente estendidas, há um bom argumento a ser feito que as alocações para moedas alternativas ou as reservas de riqueza aumentarão nos próximos anos.

Se isso realmente acontecer, os detentores de Bitcoins (ou HODLers, como muitos preferem ser conhecidos), que sem dúvida continuarão a ver uma volatilidade significativa, terão esperança de ver mais vantagens, enquanto os touros de ouro e metais preciosos também devem ser bem recompensados.

Aumento Exponencial das Reservas em ouro do Banco Central do Brasil

Essa anomalia foi detectada porque de novembro de 2012 a abril deste ano, o Banco Central não havia alterado o volume das reservas do ouro.

As movimentações começaram somente em maio de 2021, com o Banco Central do Brasil, comprando ouro para estoque nas reservas internacionais do Brasil.

Somente em julho de 2021, o BC adquiriu aproximadamente 8,5 toneladas de ouro. Pouco mais de três meses, as compras totalizavam 62,3 toneladas, duplicando a reservas de ouro do Brasil.

Os dados confirmam que o Banco Central do Brasil comprou 11,9 toneladas de ouro em maio – ou 384 mil onças troy, considerando a medida utilizada internacionalmente.

No mês de junho, acrescentou mais 41,8 toneladas (1,344 milhão de onças troy), novo recorde para um único mês considerando a série histórica do Banco Central.

Em julho, foram mais 8,5 toneladas (274 mil onças troy).

O Banco central aumentou em 92,4% o volume de ouro nas reservas, para 129,7 toneladas.

O movimento nos faz olhar de uma outra forma, de novembro de 2012 a abril deste ano, o Banco Central seque tinha movimentado as reservas em ouro.

‘Seguro’

As reservas internacionais, que no fim de julho somavam US$ 355,7 bilhões, funcionam como uma espécie de “seguro” contra crises cambiais. Os recursos são suficientes para cobrir os atuais compromissos do Brasil em dólar e, por isso, o País se coloca hoje como um credor em moeda estrangeira – e não como um devedor.

A maior parte das reservas é formada por títulos conversíveis em dólares e por dólares depositados em bancos centrais de outros países, no Fundo Monetário Internacional (FMI) e no Banco de Compensações Internacionais (BIS). No fim de 2020, essa parcela chegava a US$ 332,0 bilhões, ou 93,4% das reservas. Em comparação, o montante de ouro no fim do ano passado era de US$ 4,101 bilhões, ou 1,2% do total.

Ao comprar 62,3 toneladas do metal nos últimos três meses, o BC elevou para US$ 7,596 bilhões a parcela de ouro nas reservas. O ativo corresponde agora a 2,1% do total.

O porcentual ainda não representa uma grande mudança no perfil de alocação dos recursos, mas marca uma diferença de postura do BC de Campos Neto em relação a seus antecessores.

Com a chegada de Campos Neto ao BC, em 2019, surgiram sinais de que a gestão das reservas internacionais poderia mudar, mesmo que pontualmente. Em maio daquele ano, Campos Neto confirmou a jornalistas que havia uma discussão dentro da autarquia sobre a gestão dos ativos. Na ocasião, o diretor de Política Monetária do BC, Bruno Serra, disse que um dos objetivos era rever a eficiência dos instrumentos de reserva, e não discutir os níveis do seguro.

Pandemia. No caso específico do ouro, a pandemia afetou de forma substancial as cotações. Em meio à crise, bancos centrais e empresas de todo o mundo foram em busca do metal como ativo de reserva.

O aumento de demanda aumentou o preço da onça troy na OTC Metals, dos Estados Unidos, subindo de 1.515,12 dólares no fim de 2019 para1.896,49 dólares no encerramento de 2020.

O avanço foi de 25,2%. Este ano, com a continuidade da crise, o Banco Central do Brasil resolveu ir às compras.